2022.02.24

2023年10月に施行されたインボイス制度により、美容業界にも大きな影響が出ています。特に、シェアサロンや業務委託サロンといった形態で働く美容師・ネイリスト・アイリストは、制度の理解が不可欠となっています。この記事では、インボイス制度の元でシェアサロンや業務委託サロンで働く場合にどのような違いがあるのか解説します。

そもそも消費税とは?

物品の販売やサービスの提供にかかる税です。消費者が負担する税を事業者を経由して納税しています。事業者は「受け取った消費税」と「払った消費税」の差額を納税する形になります。ただし、免税事業者の場合は納税が免除されています。

免税事業者とは?

2年前の売上高が1000万円以下の零細事業者や個人事業主は、消費税が免除される「免税事業者」になることが可能です。個人事業を開始してから2年経過していない場合は免税事業者となります。免税事業者でも、顧客や取引先に消費税を請求して問題なく、利益にできます。申告も不要です。

インボイス制度による影響は?

課税事業者が仕入税額控除(受け取った消費税を払った消費税で相殺すること)をするために適格請求書(インボイス)が必要になります。適格請求書は課税事業者のみ発行することができます。

結果として課税事業者は免税事業者に払った消費税が相殺できなくなり、納税額が増加します。急激な負担増を緩和するため、インボイス制度によって影響を受ける事業者は2023年10月から3年間は受け取った消費税の80%を控除可能となっていますが、段階的に控除額が下がっていきます。

シェアサロンと業務委託サロンでの違いは?

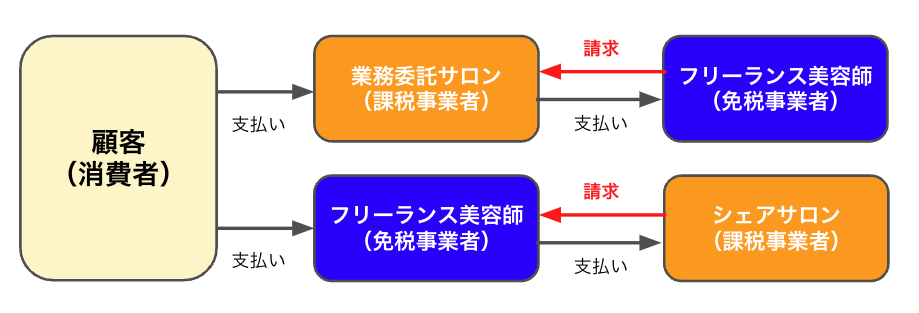

業務委託サロンでは顧客からサロンに支払いがされており、契約先の美容師などからサロンに報酬を請求する形になります。そのため、インボイス制度では免税事業者の美容師に払った消費税は相殺できず、納税額が増加してしまいます。仮に業務委託サロンが税負担を軽減するには契約内容を見直す必要があります。

逆にシェアサロンでは消費者から美容師に支払いがされており、消費税はそのまま免税されます。つまり、シェアサロンでは「免税事業者」でもインボイス制度による不利益がほとんど発生しません。また、シェアサロンで「課税事業者」の場合はシェアサロンから請求される利用料を仕入税額控除することができます。

インボイス制度では、免税事業者が消費税の請求をすると相手先では仕入税額控除ができない、という点が問題となっています。逆に言えば、課税事業者側が消費税を請求する側になれば、特に影響はないのがポイントです。ぜひ参考にしてみてください。

この記事を書いた人

GO TODAY シェアサロン

それは「自分」「仲間」そして「お客様」と、共に育み成長していけるサロンです。完成された姿で始まるのではなく、シェアサロンに関わるすべて人たちで共に創り上げる『成長型サロン』。新たな価値を創造する「喜び」「楽しさ」「ワクワク感」を共感していける、そんなサロンであり続けたいと思います。

よく読まれている記事

2022.04.12

2022.04.15

2022.02.24

2022.04.19

\シェアサロンが気になる方へ/

サロン見学を予約(無料)2022.02.24

2022.04.12

2022.04.15

2022.02.24

2022.04.19